投資性房地產成本模式是一種會計核算方法,適用于企業(yè)持有的用于出租或資本增值的房地產。在制造業(yè)中,雖然主營業(yè)務是生產產品,但許多企業(yè)也持有投資性房地產以優(yōu)化資產配置、增強現(xiàn)金流或分散風險。本文將從成本模式的定義、制造業(yè)應用的背景、優(yōu)勢與挑戰(zhàn),以及實際案例等方面,探討這一模式在制造業(yè)中的角色。

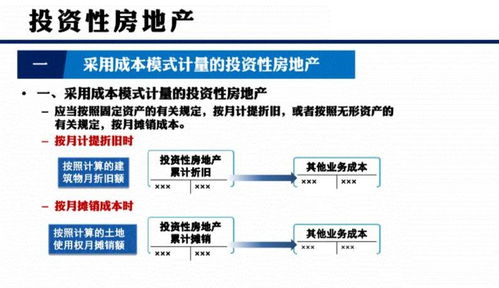

一、投資性房地產成本模式概述

投資性房地產成本模式是指企業(yè)按照初始成本計量投資性房地產,并在后續(xù)期間計提折舊或攤銷,同時考慮減值損失。與公允價值模式不同,成本模式不反映房地產的市場價值波動,而是基于歷史成本原則,強調穩(wěn)健性和可驗證性。根據(jù)國際財務報告準則(IFRS)和中國企業(yè)會計準則,企業(yè)可以選擇成本模式或公允價值模式,但一旦選定,需保持一致。

在制造業(yè)中,投資性房地產可能包括廠房、倉庫或辦公空間等,這些資產如果用于出租或長期持有以獲取收益,則適用投資性房地產的核算。成本模式的應用有助于制造業(yè)企業(yè)避免公允價值波動對利潤表的影響,從而穩(wěn)定財務報表。

二、制造業(yè)應用投資性房地產成本模式的背景

制造業(yè)企業(yè)通常面臨激烈的市場競爭和周期性波動,持有投資性房地產可以作為一種戰(zhàn)略資產。例如,一家制造企業(yè)可能擁有過剩的廠房空間,將其出租給其他公司以產生額外收入。在這種情況下,采用成本模式進行核算,可以簡化會計處理,減少因市場波動導致的利潤波動。

制造業(yè)企業(yè)往往注重長期經營和資產保值,成本模式符合其保守的財務策略。它允許企業(yè)基于實際支出計量資產,避免因房地產市場泡沫帶來的虛假收益,從而更好地反映企業(yè)的真實盈利能力。

三、成本模式在制造業(yè)中的優(yōu)勢與挑戰(zhàn)

優(yōu)勢

- 財務穩(wěn)定性:成本模式避免了房地產市場價格波動對利潤的影響,有助于制造業(yè)企業(yè)維持穩(wěn)定的盈利表現(xiàn),特別是在經濟下行期。

- 簡化核算:與公允價值模式相比,成本模式不需要頻繁評估資產市場價值,減少了專業(yè)評估成本和復雜性。

- 稅務優(yōu)化:在許多地區(qū),成本模式下的折舊費用可以抵扣應稅收入,從而降低企業(yè)的稅負。

- 風險控制:制造業(yè)企業(yè)通常更關注生產運營風險,成本模式可減少資產價值波動帶來的財務風險。

挑戰(zhàn)

- 信息失真風險:成本模式可能無法反映資產的真實市場價值,導致財務報表低估或高估資產,影響投資者決策。

- 缺乏靈活性:如果房地產市場升值,企業(yè)可能錯失通過公允價值模式確認收益的機會,影響資本回報率。

- 監(jiān)管要求:某些情況下,監(jiān)管機構或投資者可能偏好公允價值信息,企業(yè)需在報表附注中披露補充信息,增加披露負擔。

四、實際案例分析

以一家大型制造業(yè)企業(yè)為例,該企業(yè)將部分閑置廠房轉為投資性房地產,采用成本模式核算。初始成本為5000萬元,預計使用年限20年,殘值為零,每年計提折舊250萬元。出租后,年租金收入為300萬元,折舊費用減少了稅前利潤,但整體現(xiàn)金流穩(wěn)定。在宏觀經濟波動期間,該企業(yè)避免了資產價值下跌對利潤的沖擊,體現(xiàn)了成本模式的穩(wěn)健性。由于未反映廠房市值上漲至6000萬元,財務報表可能未能充分展示資產潛力。

五、結論與建議

投資性房地產成本模式在制造業(yè)中具有重要應用價值,尤其適合追求財務穩(wěn)定和風險控制的企業(yè)。它簡化了會計核算,并與制造業(yè)的長期戰(zhàn)略相契合。企業(yè)需權衡其優(yōu)缺點,結合自身情況選擇核算模式。建議制造業(yè)企業(yè)在采用成本模式時,加強信息披露,確保透明度,并定期評估資產狀況,以優(yōu)化資產管理和財務表現(xiàn)。通過合理運用投資性房地產成本模式,制造業(yè)企業(yè)可以在多元化經營中實現(xiàn)可持續(xù)發(fā)展。